近些年,肉类零食势头迅猛,迷你烤肠、牛板筋、去骨鸭掌、猪肉脯、鸭脖、泡椒凤爪……各式美食层出不穷,且都取得了不错的销售成绩,如今仍是众多休闲零食企业的主推品类,且愈加占据“C位”。

回顾2019年食品行业,天然健康、清洁标签、高蛋白、便捷…依然是主流。而在这些趋势和需求的影响下,肉制品不再只是停留在诸如火腿、肉丸、多用于餐饮类的传统肉类产品,而是凭借其自身的高蛋白含量优势跨界延伸到红火的健康休闲零食领域,便捷多样的肉类零食开始大放异彩。

多角度概览全球及中国肉类零食现状,肉类零食成重要品类

消费升级、清洁标签、高蛋白等食品饮料行业的趋势也正带动肉类零食以惊人的速度增长,从新奇口味、独特蛋白到原料的花样运用等各方面都在进行创新,同时所吸引的消费群体及消费场景也出现多元化,很多因素都在驱动肉类零食增长与盛行,包括口味、产品宣称、产品形式等。

1.洞察全球:肉类零食势头迅猛、作为休闲零食更是可与薯片类相媲美

Technavio研究调查显示,到2021年,全球肉类零食销售额有望达到94.7亿美元;尼尔森报道,目前美国市场规模为28亿美元,预计到2022年年均增长率为4.2%。

GlobalData调查数据显示,全球咸味零食市场从2015年的945亿美元将增长到2020年的1382亿美元,复合年增长率为7.9%;而肉类零食是咸味零食中增长最快的品类,同期复合年增长率将达10.5%。在咸味零食中,肉类零食销售额仅次于薯片。

数据显示,美国家庭在肉类零食上的年均消费为25.81美元;NPD集团表示,美国消费者每年吃肉类零食的次数达到10次,高于2012年(8次),天然、手工、高端化都是驱动增长的推动力。

▲图片来源:Foodaily

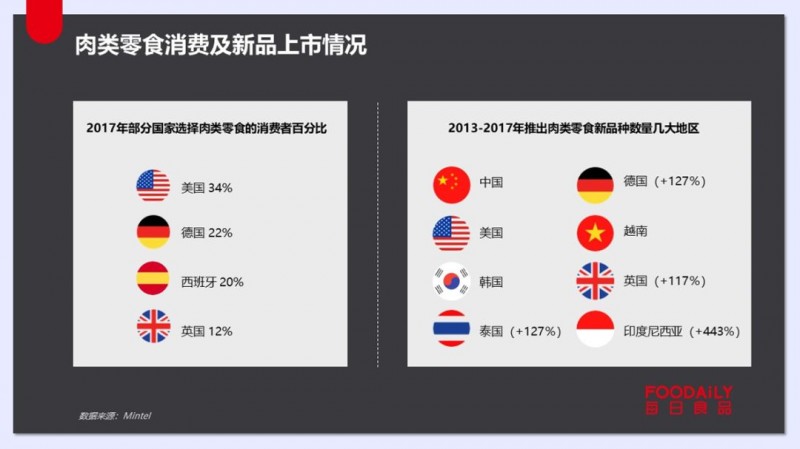

2017年部分国家选择肉类零食的消费者百分比为:美国34%、德国22%、西班牙20%、英国12%;2013-2017年推出肉类零食新品种数量的几大地区分别为:中国、美国、韩国、泰国(+127%)、德国(+127%)、越南、英国(+117%)、印度尼西亚(+443%)。

▲图片来源:Foodaily

2.中国肉类零食细分市场:总体滞缓,但看到改变和机遇

目前在中国,肉制品是指用畜禽肉为主要原料,经添加调味料的所有肉的制品,不因加工工艺不同而异,均称为肉制品,包括:香肠、火腿、培根、酱卤肉、烧烤肉、肉干、肉脯、肉丸、调理肉串、肉饼、腌腊肉、水晶肉等。按照肉与肉制品术语(GB/T 19480-2009)的国家标准,肉制品分为中式肉制品和西式肉制品两大类。中式肉制品主要包括腊肉、咸肉、中国火腿、肉干、酱等;西式肉制品主要包括火腿、培根、肉灌肠、熏煮火腿等。

总体上,高温肉制品多、低温肉制品少,初级加工多、精深加工少,老产品多、新产品少。我国肉制品市场消费的主要特点在于:肉制品消费数增加,消费者比较关注品种和口味,但目前休闲肉制品种类形式传统单一、创新力不足,距离发达肉制品消费国的重视营养、品质等特点还有较大差距。

但随着新模式、新业态、新消费不断涌现,并且现在市场主力消费人群是80后尤其是90后(4.5亿之多,约占人口总数的三分之一),具有活跃和强劲的购买力,加之对营养健康的关注、对娱乐休闲的需求,使得中国目前肉制品品类趋势为:低温肉制品在中国仍占据主导地位,功能性肉制品(低脂、低盐、含膳食纤维等)备受青睐,肉制品趋于零食化,休闲肉制品未来前景广阔。

针对上述现状及特点,中国肉类市场想要寻求增长及创新,为肉类市场注入新活力,可以从两个方面来着手:一方面可以针对传统肉制品进行优化升级,通过寻求天然食品添加剂或先进加工技术来满足天然健康的需求;而更有机会和希望的是针对肉类零食这一空白热点市场,通过好吃、健康、新奇的肉类零食来吸引新一代消费者。

总之,中国肉类零食市场存在很大空白、仍需创新的解决方案注入活力,但这也意味着还有很多潜力和商机值得去挖掘。在肉类零食创新的大趋势下,中国肉制品企业需要迈出这一步。

6大方向解读肉类零食创新趋势

如今,在食品行业的创新发展中,优质原料的采用、清洁标签和一系列风味、形式创新的产品不仅已经成为追求健康生活爱好者的目标,也可以满足为孩子寻找低糖、高蛋白零食的父母,还可以满足忙碌的消费者在工作或娱乐时需要续能、便捷、随时随地的食物的需求。消费场景及消费人群的拓展为肉类零食增长带来机遇,如何有效创新,当然要看基于底层需求所形成的宏观趋势。

1.健康化:体现在产品本身及相应宣称上

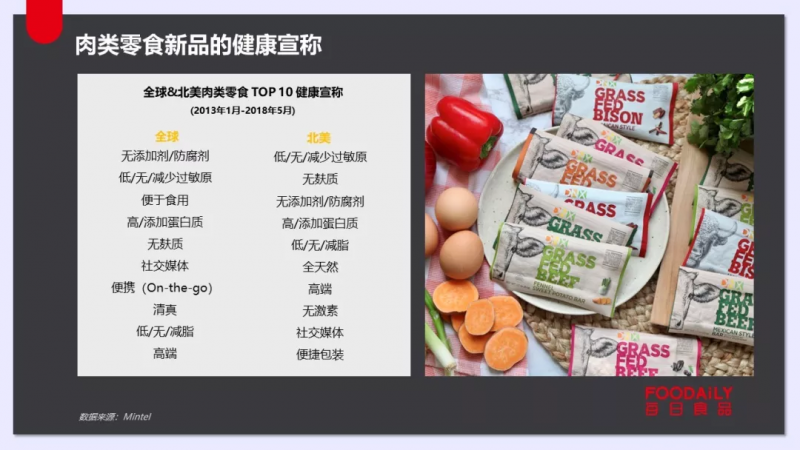

Mintel数据显示,2017年全球30%的肉类零食营销定位于某一健康领域。2013年1月-2018年5月全球肉类零食前十大使用宣称分别是:无添加剂/防腐剂、低/无/减少过敏原、便于使用、高/添加蛋白质、无麸质、社交媒体、便携(On-the-go)、清真、低/无/减脂、高端。相应地,北美地区则为:低/无/减少过敏原、无麸质、无添加剂/防腐剂、高/添加蛋白质、低/无/减脂、全天然、高端、无激素、社交媒体、便捷包装。

▲图片来源:Foodaily

带有主角光环的宣称:高蛋白

在欧洲,2014年-2017年年间,宣称“高蛋白”的肉类零食种类从11%到25%,增加了一倍多;而在北美,2017年推出的肉类零食中有42%宣称高蛋白。

尼尔森消费者洞察发现,越来越多的美国人为实现健康的饮食方式而增加蛋白食用量,这给肉类零食的增长提供了契机;部分消费者甚至认为,肉类零食是蛋白粉及蛋白棒的替代选择,以为他更便携、美味;而对于追求低糖低碳水、蛋白质为主食的古老饮食理念的消费者来说,肉类零食的优势更为突出。

▲图片来源:Foodaily

“不含”宣称大幅增长

Mintel数据显示,在美国18-34岁的消费者中,32%的人对草饲肉类零食感兴趣,约26%的人对“不含防腐剂”的产品概念有好感,并且这一声称在过去四年间获得巨大增长。

事实上,2013年-2017年间,与清洁标签相关的“不含”声称大幅增加:无激素(+ 525%)、低/无/减少过敏原(+ 433%)、无麸质(+ 428%)、纯天然(+ 273%)、无添加剂/防腐剂(+142%)。

2.消费者细分:普遍定位于男性,成功涉入“她经济”,青少年群体也开始增长

男性是肉类零食最大的消费群体,但超过20%的女性也会选择肉类零食。产品开发员通过针对零食、高蛋白、方便、人性化等方面进行产品设计营销,使得女性群体成功被吸引。青少年群体也开始接受肉类零食的普及。2017年,为青少年购买的肉类零食数量跃升至总量的30%(2013年仅为6%)。

3.高端化:草饲野生、特殊肉类都会是高端与品质的代名词

采用优质、特殊产地或者特殊原料的肉类零食品种开始涌现。品牌会分享原产地故事、采用吸睛的包装,并强调道德/人道的农业和采购来宣传自己的产品,这都会让产品看起来高端优质。豪华、美食、清洁、天然、优质、工匠等词语很常见。Mintel报道,28%的消费者认为草饲肉类零食很有吸引力,41%的消费者希望尝试并不常见的肉类所制成的产品,三分之一消费者希望可以采用一种以上的肉类。

原料上,肉类零食之前大部分使用牛肉、猪肉,但如今肉类零食来源呈多样化,如草饲牛肉、牧场饲养的鹿肉、散养火鸡、鸡肉,在美国还出现由阿拉斯加土著渔民捕获的当地鲑鱼。

风味上,2013年1月-2018年5月全球肉类零食前十大风味:牛肉、香料、鱼肉、猪肉、鸡肉、鱿鱼、鸭肉、辣、烧烤、五香粉;2013年1月-2018年5月北美地区肉类零食前十大风味味:牛肉、猪肉、烟熏、照烧、鸡肉、火鸡、烧烤、培根、胡椒、烟熏山核桃。

▲图片来源:Foodaily

4.草本&民族风:草本的力量&传统的光环

与其他食品品类一样,国际范的草药、香料也出现在肉类零食中,例如迷迭香、罗勒、咖喱、辣椒、朝鲜泡菜等。

5.植物基肉类零食:无法抵挡的植物蛋白魅力

尼尔森数据显示,39%的美国人和43%的加拿大人正在积极尝试在饮食中采用更多植物性食物,而全球23%的消费者希望货架上有更多植物蛋白。Fast Company称,到2020年,植物基肉类零食市场价值将达50亿美元。

部分消费者想要享用高蛋白零食,但却不想选择肉类零食,因此大豆、蘑菇、坚果等会被用来搭配上肉味调料(如牛肉、红烧、烧烤等)来模仿肉类零食的口感。复制肉类零食的味道和口感可能也会满足因医疗、健康而避开肉类零食,或喜爱素食的消费者。

其中海带和椰子作为海洋绿色植物,在植物基肉类市场尤其受欢迎。预计到2020年,海样绿色植物将占植物基肉类市场(50亿美元)的15%。

6.新鲜外形、口味与形式:要做就做不一样的肉类零食

“千奇百怪”的外形&坚果、蜜饯类的混搭,年龄在18-34岁之间的消费者中有30%对不同肉类的混合肉类零食感兴趣,而有27%对肉棒感兴趣。为满足消费者的个性需求,除肉干外,市场上出现切片、条状、片状、棒状、锯齿状;而新出现的薄肉片和薯片形式,为消费者提供新型零食来代替经典薯片

酵母抽提物成为抢占肉类零食市场份额的利器

Power of Meat 2018报告指出,“纯天然”对消费者非常吸引力。冷藏、冷冻、即食或方便烹饪等所有类型的肉类零食在包装宣称“天然”后都会很畅销,即使价格较高。当然这与消费者健康意识的崛起、对产品品质的要求等众多因素都有关系。

以美国为例,“天然”是知名度最高、最大的细分市场,宣称“天然”的肉类零食的销售量几乎是主打“有机”产品的四倍。如今“宣称”是决定价格、为零售商或品牌建立差异化的第一步。产品包装上的宣称更能增加消费者购买的可能性,尤其在纯天然原料、人道饲养、无激素、无抗生素等宣称上。

在肉类零食行业中如何来定义“天然”?

美国农业部(USDA)规定“天然”一词适用于肉禽类。美国农业部指出,如果肉类零食只经过最低限度加工,并且不含任何人工香料、色素、防腐剂或其他添加剂,则其标签可以宣称天然产品。但这个定义不够明确,有时甚至会产生误导。不同的人对最低限度加工、其他食品添加剂理解都不一样。从营销角度来看,人道饲养、无激素、无抗生素等诸如此类的宣称都可以是证明产品天然的一部分。此外,消费者倾向于将当地家庭农场与天然肉类零食联系起来。但美国农业部特别强调:禁止在宣称天然的肉类零食中使用人工香料。

“天然”的趋势着实为肉类零食行业带来一个很大的挑战。在肉类零食加工过程中,风味、口感、色泽、抗氧化、防腐等方面都需要配料或者说食品添加剂来进行调和。部分人工合成的配料在过度使用后或许对人体有潜在威胁,但大部分消费者对食品添加剂都缺乏一个正确客观的认识,这使得消费者对配料表中的化学名称排斥,更青睐于具有清洁标签的产品。

天然、清洁标签解决方案的明日之星

配料表是作为消费者判断产品是否天然的主要考虑因素,像磷酸盐和改性食品淀粉虽一直应用于肉类零食中来保持水分,但消费者会认为这是不健康的。如何采用更天然的原辅料在风味及货架期等方面达到相同甚至更好的效果确实是需要整个行业去解决的。目前已有很多天然、清洁标签的解决方案在风味、效果和使用成本方面成功替代了人工合成。

思宾格酵母抽提物为天然肉类零食提供创新解决方案。

得益于发达市场清洁标签、天然成分、健康趋势以及发展中地区对加工食品的强劲需求,在过去的几年中,酵母抽提物的市场增长率在不断上涨。在天然成分的解决方案中,酵母抽提物已为消费者所熟悉、也更容易让消费者接受,为营销也带来优势,例如:

在风味方面:酵母抽提物本身是极佳的风味载体,只需少量即可带来美味效果。根据欧洲食品法的要求,酵母抽提物在产品成分表中可被标记为“酵母抽提物”或“天然香料”。而且酵母抽提物含很多蛋白质,可以模仿肉味应用于植物基肉类零食中,着实为酵母抽提物的强劲增长带来市场。

在减盐方面:作为咸味食品的一种,肉类零食大受欢迎。一般食品的咸味由盐提供,而钠的摄入往往会被消费者认为不够健康,而酵母抽提物可以部分代替咸的味道。在减盐方面,酵母抽提物可以在肉类中发挥重要的作用。

肉类零食行业的主要竞争在创新风味,推出健康、美味和风味独特的产品才能为消费者带来享受,并在肉类零食这一快速增长的细分市场中分得一杯羹,获得消费者味蕾的美好反响。目前思宾格在国内可以提供种类多样的酵母抽提物为天然肉类零食提供创新解决方案。

▲图片来源:思宾格

2018年,市场对于高蛋白和健康零食展现出异乎寻常的热情,人们对于可以随时随地获取蛋白,能够增强饱腹感、补充能量、抗饿为目的的健康零食好感度不断提升。在消费热点的推动下,肉类零食迎来了发展良机,越来越多的大型国际食品企业开始不遗余力地推出创新肉食产品。从注重天然原料、传统工艺、全球美味到强调低盐低糖健康特质,从开拓更多的蛋白来源到产品形式上花样翻新,从锁定细分人群、挖掘特定场景诉求到紧跟饮食潮流,肉类零食正试图用全新形象吸引新一代消费者。

本文来源:思宾格

关于思宾格 Biospringer

思宾格隶属于法国乐斯福集团,是酵母抽提物的全球生产商,于1872年成立于法国巴黎,全球的8家工厂分别位于法国、美国、巴西、中国和塞尔维亚。我们致力于为客户提供天然来源的食品配料,改进食品和饮料的口味和感官特性,为您带来愉悦的美食享受。

乐斯福于1853年成立于法国北部,是一家多元化的跨国公司,已有165年历史。全球有近1万名员工,超过75个子公司,遍布50个国家。乐斯福作为酵母和发酵领域的全球领导品牌,为烘焙、食品风味、健康营养以及生物技术领域提供创新解决方案。